Trong kinh doanh hay thị trường chứng khoán, có lẽ chúng ta đã đôi lần nghe thấy từ trái phiếu. Tuy nhiên, trên thực tế không phải ai cũng hiểu trái phiếu là gì. Thậm chí không phải là một nhà đầu tư có thể hiểu đầy đủ nó. Vậy trái phiếu là gì và những điều cần biết về trái phiếu? Hãy cùng chúng tôi tìm hiểu qua bài viết này.

1. Trái phiếu là gì?

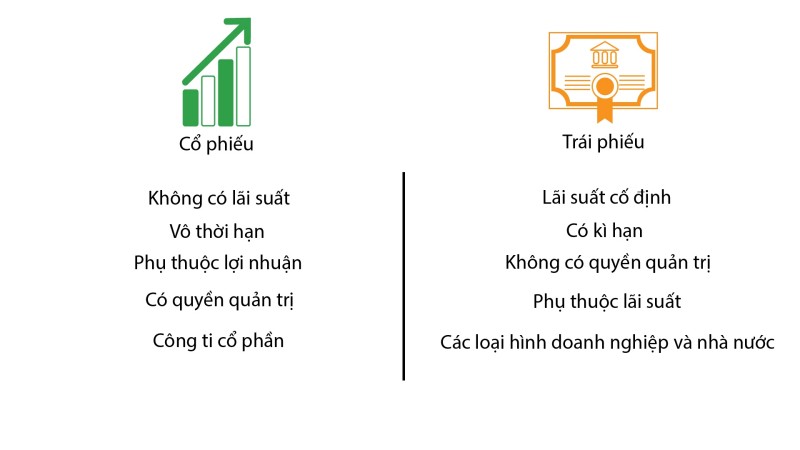

Có nhiều cách hiểu về trái phiếu và khái niệm về nó cũng khá mơ hồ. Tuy nhiên, bạn có thể hiểu trái phiếu thực chất là một công cụ nợ, nó là khoản vay của một công ty nào đó. Khi công ty cần vốn nhưng không có tiền sẽ tìm cách phát hành trái phiếu, sau đó các nhà đầu tư khác sẽ mua số trái phiếu này. Công ty phải trả lãi lại cho nhà đầu tư theo định kỳ như các hình thức vay vốn khác và có thời hạn trả nợ gốc nhất định.

Nói một cách đơn giản hơn, trái phiếu là chứng khoán và người phát hành sẽ là người đi vay. Người cho vay tiền là những người nắm giữ trái phiếu sau khi công ty phát hành, họ sẽ nhận được những lợi ích nhất định. Với lãi suất mà người cho vay nhận được sẽ không phụ thuộc vào kết quả kinh doanh của công ty. Nếu làm ăn thua lỗ thì vẫn phải trả lãi suất như đã thỏa thuận ban đầu, còn nếu làm ăn phát triển thì lãi suất cũng không cao hơn.

Các đối tượng có thể phát hành trái phiếu bao gồm doanh nghiệp, tổ chức, cơ quan công quyền hay kho bạc, chính phủ cũng có thể phát hành. Tương tự, các tổ chức, cá nhân nêu trên cũng có quyền mua lại trái phiếu.

Về hình thức, trái phiếu sẽ có hai loại:

- Trái phiếu đã đăng ký: Tên của người sở hữu trái phiếu này sẽ được ghi trên trái phiếu

- Trái phiếu vô danh: Trái phiếu không có tên của chủ sở hữu trên đó.

2. Những điều cần biết về trái phiếu năm 2022

Để hiểu rõ hơn về trái phiếu, bạn cần nắm được những kiến thức cơ bản sau:

Ngày đến hạn đầu tiên: Đây là ngày mà công ty sẽ thanh toán giá trị của trái phiếu cho các nhà đầu tư mua trái phiếu của công ty và ngừng trả lãi cho họ.

Thứ hai: Bản chất của trái phiếu có bảo đảm và không có bảo đảm. Khi đầu tư vào trái phiếu, bạn cũng cần chú ý điều này vì nó ảnh hưởng đến lợi ích của bạn sau này:

Trái phiếu không bảo đảm (trái phiếu chứng khoán): Khi đầu tư vào loại hình này bạn chỉ có thể hy vọng vào danh tiếng của công ty mà bạn đầu tư. Vì nếu công ty phá sản hoặc gặp bất kỳ rủi ro nào, bạn có thể không thu được số tiền đầu tư ban đầu mà chỉ thu được rất ít.

Trái phiếu có bảo đảm: Với loại trái phiếu này, tài sản cụ thể được cam kết rõ ràng. Nếu công ty phá sản, họ buộc phải thanh toán đầy đủ cho nhà đầu tư trái phiếu trước, việc này được gọi là hoàn trả trái phiếu. Chỉ sau đó nó sẽ được phân phối cho các cổ đông của công ty.

Thứ Ba còn lại: Trong trao đổi trái phiếu sẽ có một khái niệm gọi là coupon. Đây là số tiền lãi mà công ty có nghĩa vụ phải trả cho nhà đầu tư. Thời hạn thanh toán có thể là nửa năm hoặc một năm tùy theo thỏa thuận được ký kết giữa hai bên.

Tình trạng thuế thứ tư: Khi đầu tư vào trái phiếu, bạn cũng nên xem xét tình trạng thuế. Khi bạn đầu tư mua trái phiếu của một công ty nào đó, bạn phải đóng thuế cho nhà nước vì bạn sẽ nhận lãi định kỳ từ công ty.

Thông thường trái phiếu do công ty phát hành sẽ phải chịu thuế. Một số trái phiếu chính phủ và địa phương được miễn thuế. Tuy nhiên với trái phiếu chịu thuế thì lãi suất sẽ cao hơn trái phiếu không chịu thuế. Bạn cần cân nhắc thiệt hơn trước khi đầu tư.

Cách thứ năm để hạn chế rủi ro khi đầu tư vào trái phiếu: Đầu tư vào trái phiếu như một hình thức gửi tiết kiệm và nhận lãi, nhưng nó vẫn ẩn chứa nhiều rủi ro. Vì vậy, khi đầu tư bạn cần chú ý những điểm sau:

Minh bạch doanh nghiệp: Hãy chọn những công ty làm ăn rõ ràng và tốt nhất là những công ty lâu đời vì họ đã có uy tín nhất định. Doanh nghiệp niêm yết sẽ yên tâm hơn.

Hội đồng quản trị uy tín: Hội đồng quản trị đứng đầu là những người phụ nữ điều hành công ty. Nếu họ là người giỏi và uy tín thì quyền lợi của bạn sẽ được đảm bảo hơn. Trên tất cả, họ có thể giúp công ty phát triển.

Vững vàng về tài chính: Bạn nên tìm hiểu về chỉ số tăng trưởng và tỷ lệ nợ của công ty phát hành trái phiếu. Những điều này có thể cho biết liệu công ty có khả năng trả nợ cho bạn hay không.

Tuy nhiên, để thị trường trái phiếu phát triển lành mạnh, minh bạch và trở thành kênh huy động vốn cho doanh nghiệp, nhiều ý kiến cho rằng: Cơ quan quản lý cần đưa ra nhiều giải pháp đồng bộ để thúc đẩy thị trường. phát triển tốt; minh bạch thông tin; Chuẩn mực kế toán; kiểm toán; phát triển thị trường thứ cấp và gắn với kiểm soát rủi ro…

Doanh nghiệp đầu ngành: Nếu đầu tư vào doanh nghiệp đầu ngành thì quá tốt. Vì sự đảm bảo và khả năng của họ sẽ cao hơn các doanh nghiệp khác.

3. Doanh nghiệp BĐS hết nợ trái phiếu

Theo Thông tư 16 của Ngân hàng Nhà nước, tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành để cơ cấu lại nợ của chính doanh nghiệp phát hành. Không được mua trái phiếu doanh nghiệp phát hành để góp vốn, mua cổ phần của doanh nghiệp khác; không được mua trái phiếu doanh nghiệp phát hành để tăng quy mô vốn lưu động. Tổ chức tín dụng không được bán trái phiếu doanh nghiệp cho công ty con của tổ chức tín dụng đó, trừ trường hợp tổ chức tín dụng là bên nhận chuyển giao bắt buộc bán trái phiếu doanh nghiệp cho ngân hàng thương mại thuộc đối tượng chuyển giao bắt buộc.

Tổ chức tín dụng chỉ được mua trái phiếu doanh nghiệp khi tỷ lệ nợ xấu dưới 3%.

4. Chú ý đến Trái phiếu “3 Không”

Theo TS Lê Đạt Chí, giảng viên Trường ĐH Kinh tế TP.HCM, nhiều doanh nghiệp BĐS đang sở hữu trái phiếu “3 không”: không tài sản đảm bảo, không xếp hạng tín nhiệm, không đơn vị bảo lãnh. giải phóng.

Hoạt động kinh doanh của doanh nghiệp BĐS cũng chứa đựng nhiều rủi ro, việc DN BĐS “vẽ” dự án để huy động vốn từ chủ đầu tư không hiếm.

“Một rủi ro nữa đến từ nợ dưới chuẩn, huy động vốn, vay tiền của nhân viên để tài trợ cho các dự án”, ông Chi khuyến cáo. Bởi nhiều dự án được ném vào ngân hàng rồi chờ thị trường nóng lên, định giá tăng, vay được nhiều hơn, dẫn đến đầu tư hoàn toàn bằng vốn vay. Một khi bị Chính phủ siết nợ, dự án bất động sản không bán được, nợ đến hạn nhưng không có dòng tiền hoàn trả để trả thì nhà đầu tư cá nhân và ngân hàng nắm giữ trái phiếu doanh nghiệp này sẽ rơi vào bế tắc.

Trên thực tế, nhiều tài sản đảm bảo cho trái phiếu doanh nghiệp chỉ là dự án trên giấy. Theo số liệu của Hiệp hội trái phiếu Việt Nam, gần 28% giá trị trái phiếu phát hành trong 10 tháng đầu năm nay là tín chấp hoặc bảo đảm bằng cổ phiếu. Theo Công ty Chứng khoán SSI, tỷ lệ doanh nghiệp bất động sản chưa niêm yết tham gia hoạt động huy động vốn trên thị trường trái phiếu tương đối cao so với các ngành khác.

Do đó, nhà đầu tư sẽ gặp nhiều khó khăn khi muốn tiếp cận thông tin về tình hình tài chính của doanh nghiệp. Trong khi đó, tài sản đảm bảo cho các trái phiếu doanh nghiệp này chủ yếu là các dự án đầu tư, tài sản hình thành trong tương lai hoặc cổ phiếu/cổ phần của chính công ty phát hành.

Và khi dòng tiền không được đảm bảo, nếu hoạt động sản xuất kinh doanh gặp khó khăn, doanh nghiệp sẽ không trả được gốc và lãi trái phiếu cho nhà đầu tư. “Việc bảo đảm nghĩa vụ thanh toán gốc và lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa bởi khi sự kiện vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm bảo đảm cũng sẽ bị sụt giảm nghiêm trọng”, SSI nhấn mạnh. .

Bên cạnh những tác động tích cực, nhất là giúp doanh nghiệp huy động vốn sản xuất kinh doanh, Vụ Tài chính – Ngân hàng (Bộ Tài chính) cũng cho rằng, thị trường trái phiếu doanh nghiệp riêng lẻ cũng tiềm ẩn một số rủi ro. “Một số doanh nghiệp, nhất là doanh nghiệp bất động sản phát hành trái phiếu với lãi suất cao, chất lượng tài sản đảm bảo của trái phiếu còn hạn chế”, cơ quan này cho biết.

Trên đây là một số thông tin về trái phiếu do nhóm INVERT tổng hợp trong năm 2022. Hy vọng bài viết này sẽ giúp bạn hiểu rõ hơn về một loại chứng khoán và nếu có đầu tư thì sẽ hiệu quả hơn.

Năm 2023 là năm nào? Vận mệnh gì? Tuổi nào phù hợp với bạn?